为期两天的第八届世界散装葡萄酒展会( World Bulk Wine Exhibition, 简称WBWE)在荷兰阿姆斯特丹开幕。来自世界各地的230家参展大企业代表及6000名专业大买家前来共同参与这个散装葡萄酒的生产商及购买商的全球性盛会。

酒海导航全媒体平台总编辑张勇受邀参会,并作为国内唯一行业媒体代表于22日在展会交流会上做题为“进口葡萄酒市场格局与趋势预判”的专场报告,与在场嘉宾分享中国进口酒行业尤其是散装酒贸易情况。

张勇:酒海导航全媒体平台总编辑

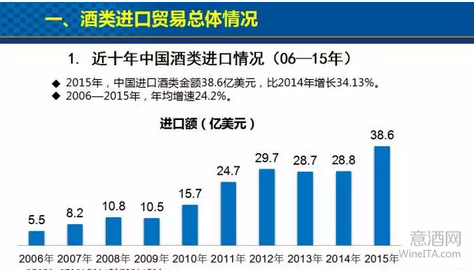

中国酒类进口贸易持续增长

在专场报告会上,张勇首先用几组源自中国食品土畜进出口商会酒类进出口商分会的数据对中国酒类进口市场做出总结。2006—2015年,中国进口酒类总额年均增速24.2%,2015年,为38.6亿美元,比2014年增长34.13%。其中葡萄酒进口在十年中年均增速34.6%,2015年,进口金额20.4亿美元,比2014年增长34.3%。2016年1-8月金额15.9亿美元,同比增长24.2%。进口啤酒方面,十年间年均增速38.7%,2015年总额5.7亿美元,比2014年增长42.5%,2016年1-8月为4.7亿美元,同比增长18.9%。进口烈酒方面,十年间年均增速18.5%,2015年8.3亿美元,比2014年下降6.73%,今年1-8月,5.1亿美元,同比下降8.19%。

总体来看,中国酒类市场仍处在持续增长的阶段,进口葡萄酒和啤酒因为二三线市场的逐渐培育和成熟将迎来新的增长时代。烈酒市场则相对平稳,自2012年达到最高点后,总额虽连续下滑,但由于均价趋于理性,总量上依旧总体稳定,相对来讲,进口烈酒的市场环境已经相当成熟。

中国进口葡萄酒市场迎来新的机遇和挑战

对于中国进口葡萄酒市场目前的状况,张勇做出了总结:

市场规模持续快速增长,未来数年潜力巨大;处于大众酒阶段,轻度消费,消费呈典型金字塔结构;进口葡萄酒普遍缺乏品牌效应;市场集中度低,经营主体队伍不稳定,市场秩序较乱;市场信息不对称,渠道环节过多,效率低,成本高;渠道创新仍在探索之中。

中国进口葡萄酒市场仍处于初级阶段,葡萄酒消费基础薄弱,消费者认知程度低,为大众熟知的品牌少,总体上产品品牌比较分散。而没有品牌效应就难有市场影响力,也难有销量产生,导致市场过度分散。

在中国,酒行业属于传统的食品饮料行业范畴,门槛低,组织化程度低,导致了市场集中度过低,鲜有年销售额持续稳定在10亿元人民币以上的企业,很多中小企业遇到销售困境往往选择低价抛售,少数企业以次充好、过度宣传等进一步加剧了市场混乱。而市场混乱又导致竞争进一步加剧,利润率大幅降低,进口葡萄酒的经营企业队伍处于非常不稳定状态,进口商年淘汰率高达50%。

伴随进口葡萄酒销售渠道的扁平化趋势,新的商业模式,包括电子商务等创新模式不断涌现,竞争日趋激烈,总体来看,效果尚不尽如人意。如何突破困局实现良性发展,是酒类新型商业模式共同面临的问题。

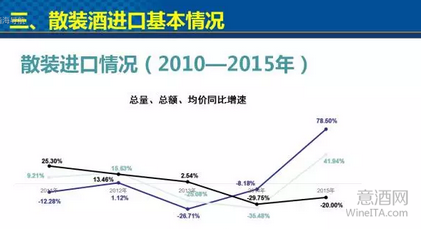

散装酒进口正尝试开启新的酒类进口商业模式

在中国进口酒行业快速发展的过程中,始终伴随着不断的模式创新。市场开放初期,国内厂商进口外国的原酒,按不同时期的国家标准和各厂内定的工艺加工后装瓶,以本厂品牌出售。到加入WTO以后,特别是近10年,各类进口商在全球采购的瓶装进口酒,以外国品牌出售。还有一类就是按各原产地法律法规与标准酿制,原液进口到保税港区进行分装。其中有两大模式都涉及原酒散装进口。但就总体情况来看,2015年葡萄酒散装进口总额约1亿美元,酒类进口总额38.6亿美元,葡萄酒进口总额20.4亿美元。进口葡萄酒总量约60万千升,其中瓶装进口约45万千升,散装进口约15万千升。从量、价占比上可以看出酒类尤其是葡萄酒散装进口正在成为进口酒平民化的重要推动手段,其未来潜力巨大。

中国散装酒进口源产地遍布世界各大洲近50个产酒国,但排名前五源产地一直占总量85%以上。长期以来以智利、西班牙等质优价廉产国为主。性价比依旧是进口商所考虑的首要因素。

据权威机构统计,世界上50%的餐酒是通过产地国家与销地国家的原酒贸易完成的,在中国这个比例还相差甚远,待相关配套规范和政策完善后,巨大的市场空间将给各国酒商带来无限的机会。

中国散装酒进口具体情况

中国进口酒行业的前景广阔,未来有无限可能

关于中国进口酒行业未来发展,张勇认为:坚定看好进口葡萄酒市场未来中长期发展趋势;大众酒普及阶段将持续3-5年,中低端需求仍是主流(有质量保证的散装酒进口机遇出现);进口酒行业格局未定,先入者未必为主;行业的组织化程度与集中度均将不断提高。

首先,主流消费群体发生变化、中产阶层逐渐形成、消费从感性走向理性,所以中国葡萄酒消费仍处于初级阶段。

其次,以大众消费为导向的商业模式创新和销售渠道变革正在发生、价格战仍将继续、资本力量、人力资源的整合、管理与运用对对行业影响越来越大、行业痛点仍有待解决。

最后,行业需要全球整体视角下的战略定位、需要领先行业现有水平的运营团队、需要资源整合+效率、将会出现超级大商或平台、普通进口商逐渐聚焦“小、专、美 ”。