亮点一:进口量激增,散装酒疯狂,单瓶价下调一成

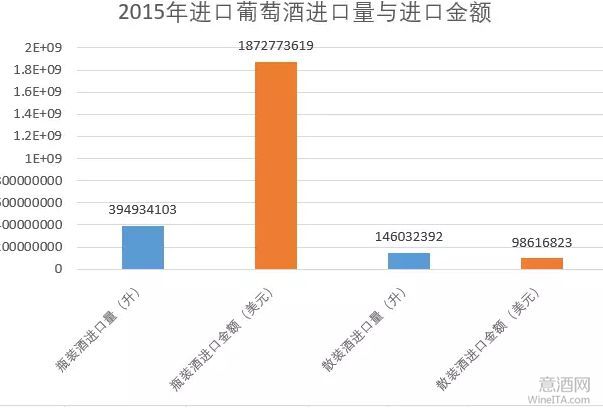

2015年,进口葡萄酒总量为540966495升(约54.096万千升),其中瓶装葡萄酒进口量为394934103升(约39.493万千升),散装葡萄酒进口量为146032392升(约14.032万千升),相比2014年整体数量增幅为46.13%,其中瓶装酒数量增幅为36.99%,散装酒数量增幅为78.28%。

2015年,进口金额为1971390442美元(约19.713亿美元),其中瓶装酒进口金额为1872773619美元(约18.727亿美元),相比2014年金额增幅为37.11%,散装酒进口金额为98616823美元(9861.68万美元),相比2014年金额增幅为41.64%,相比2014年整体金额增幅为37.33%。

解读:

这与WBO此前在十月份预判基本一致,当时估计全年进口金额20亿美元,实际完成额为19.713亿美元。2015年每升单价为3.44美元,折合每瓶约2.73美元,升单价比2014年的3.87美元下跌了11.27%。数据背后是经济形势和行业竞争加剧的双重影响。越来越多的进口商加入到低端酒的竞争中,过去产品结构较高的进口商也增加了低端酒产品线。此外,散装酒因为前两年基数较低,增幅也非常明显。这些散装酒一部分去了国产葡萄酒企业用作原料,一部分去了国内灌装企业。WBO估计这种状况还将持续1-2年,直到价格完全到底,才可能在下一轮经济复苏后,伴随消费升级得到逐步提升。而且不容忽视的是汇率因素和市场集中度因素对均价的影响。目前进口葡萄酒行业属于高度分散的行业,既然分散就企业品牌还是产品品牌还处于初级阶段,只有有了品牌才能谈得上集中,有了集中才能有相对稳定的均价,这一点行业人士不可不察。

亮点二:前六强位次坐定,澳大利亚份额增长明显

主要葡萄酒进口来源国进口额占比对比

解读:

2015年,十大进口葡萄酒来源国座次基本稳定,特别是前六强,2014年和2015年都没有变化。

法国仍然是老大,但是澳大利亚份额增长比较明显,从16%增长到22%的份额,从数据上来解读是2015年的赢家。

西班牙的进口量虽然增长,但是均价继续下跌。而意大利葡萄酒虽然全球总体出口量上升,但在中国出现了市场量价同减,其原因大概有三个:经营意大利酒的龙头企业进口量下降,意大利酒高端酒进口量下降,意大利强项起泡酒进口量受起泡酒整体跌势波及减少。

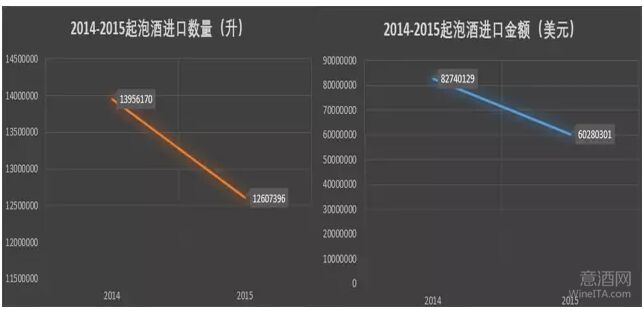

亮点三:全行业起泡酒热逐渐冷却

解读:

经过两年猛增,起泡酒遭遇了明显瓶颈,进口量下滑20.01%。这个结局不出意料,起泡酒过往的增长是抓住了葡萄酒平民化趋势和消费换代,吃到了年轻消费者红利,但是毕竟在中国这个不成熟的消费市场,一个小酒种不能承受众多进口商加入这种“千军万马过独木桥”的增长,再加上低端起泡酒的保质期问题,重复消费率很难保证,无底线价格战加上基础不牢,让一些去年新上起泡酒的进口商吃了亏,让经销商仓库里积压了大量临期起泡酒。